ITrader, você investe em cripto e está com dúvidas sobre como declarar criptomoedas no Imposto de Renda? Calma, você não está sozinho! O primeiro passo é ficar atento ao prazo de declaração, definido pela Receita Federal.

O prazo esperado para declaração do IR 2025 é do dia 17 de março até as 23h59 do dia 30 de maio. Deixar de declarar criptomoedas pode gerar multas e outros problemas com o Leão, então, vamos evitar a malha fina? 😉

Acompanhe este guia completo e saiba tudo sobre como declarar criptomoedas no imposto de renda de forma simples e descomplicada!

Imposto de renda de Criptomoedas

Se você é um investidor de criptomoedas, é muito importante você, que investiu em criptomoedas, entenda que a Receita Federal definiu novas regras relacionadas ao imposto de renda sobre criptomoedas, ou seja, como declarar investimentos em criptomoedas.

Desde 2022, as moedas digitais como, por exemplo, o bitcoin, ganharam grupo e códigos próprios.

Mas independente da nova regra do imposto de renda sobre criptomoedas, primeiro é preciso saber quem, onde e quando declarar o imposto. Veja a seguir.

Quem é obrigado a declarar Imposto de Renda?

Afinal, quem tem a obrigação de declarar Imposto de Renda?

👉 Receberam rendimentos tributáveis sujeitos ao ajuste na declaração acima de R$ 30.639,90 ao longo do ano.

👉 Receberam rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, no valor superior a R$ 200 mil.

👉 Obtiveram ganho de capital na alienação de bens ou direitos sujeito à incidência do imposto, ou realizaram operações em bolsas de valores, de mercadorias, de futuros e assemelhadas.

👉 Optaram pela isenção do imposto sobre a renda incidente sobre o ganho de capital auferido na venda de imóveis residenciais, cujo produto da venda seja destinado à aplicação na aquisição de imóveis residenciais localizados no país, no prazo de 180 dias, contados da celebração do contrato de venda.

👉 Possuíram atividade rural com receita anual bruta superior a R$ 153.199,50.

👉 Tinham, em 2024, bens e direitos no valor superior a R$ 800 mil.

Quem precisa declarar criptomoedas no IR 2025?

Se você está se perguntando “preciso declarar criptomoedas?”, confira os principais critérios que tornam a declaração obrigatória:

- Investimento superior a R$ 5 mil em criptoativos;

- Posse de moedas digitais no exterior ou em carteira descentralizada;

- Vendas acima de R$ 35 mil por mês, com ganho de capital (e imposto já recolhido).

Essas regras incluem o imposto sobre Bitcoin, que está incluso entre os criptoativos.

🔍 Importante: mesmo que você não se enquadre em nenhum desses critérios, declarar seus investimentos em criptomoedas é sempre recomendado para evitar problemas com a Receita Federal no futuro.

Rendimentos no exterior

Uma alteração relevante para o Imposto de Renda de Pessoa Física feita em 2024 é a nova abordagem em relação aos investimentos no exterior. Esta mudança decorre da implementação da Lei 14.754/2023, que abrange uma série de especificidades sobre a tributação de investimentos e aplicações fora do Brasil.

Essa legislação permite aos contribuintes a opção de declarar os bens de entidades controladas no exterior como se fossem de sua posse direta, visando a uma maior transparência e controle sobre esses ativos.

Além disso, agora há uma exigência clara para a detalhação de trusts, com o objetivo de individualizar e identificar precisamente essas estruturas em declarações fiscais.

Outro ponto na declaração do IR é a possibilidade de atualizar o valor de bens e direitos situados fora do país, permitindo a apuração e antecipação de ganhos de capital com uma alíquota fixa de 8%, cujo recolhimento deve ser efetuado até o prazo final da declaração. Esta medida representa uma oportunidade para os contribuintes regularizarem seus ativos no exterior, potencialmente reduzindo futuras complicações fiscais.

A lei também estende a tributação periódica a fundos fechados, alinhando-os às regras já aplicadas aos fundos abertos, e estabelece a uniformização da tributação desses investimentos para os meses de maio e novembro (come-cotas).

Fonte: Receita Federal

Onde declarar Imposto de Renda de criptomoedas?

A declaração deve ser feita por meio de computador ou demais dispositivos móveis, a partir do download de programa específico ou aplicativo disponibilizado pelo site da Receita Federal.

Passo a passo de como declarar criptomoeda no Imposto de Renda?

Como declarar bitcoin no imposto de renda e outras criptomoedas?

Siga este passo a passo:

Passo 01: Atenção para os códigos

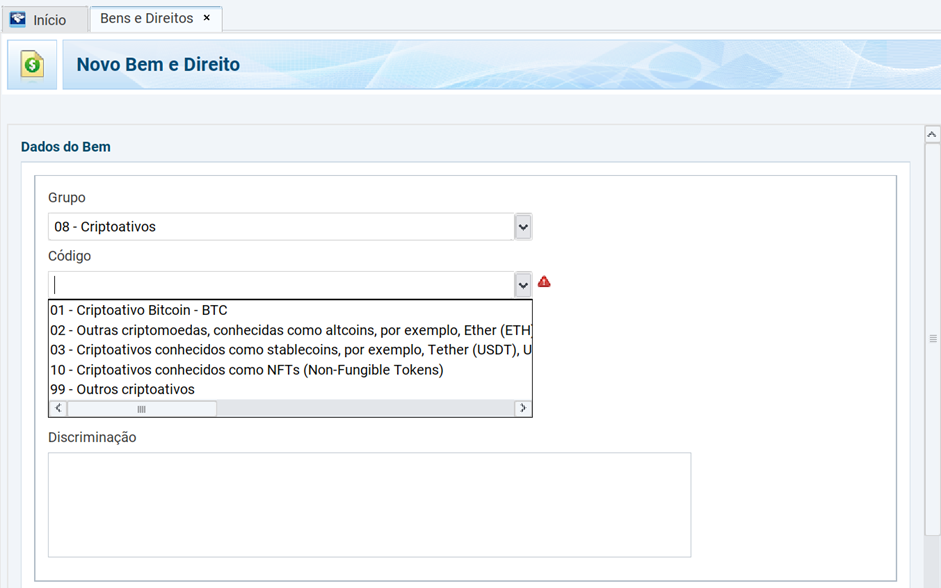

Com o programa IRPF aberto, acesse a ficha de “Bens e direitos” de sua declaração e informe se a compra foi feita por você mesmo ou por um dependente, se for este o caso.

O próximo passo é selecionar o grupo 08 “Criptoativos” e código do ativo.

Alguns dos códigos disponibilizados pela Receita Federal:

- Código 01: Bitcoin – BTC;

- Código 02: outras criptomoedas, conhecidas como altcoins. Por exemplo, Ether (ETH), Binance Coin (BNB), XRP (Ripple), Bitcoin Cash (BCH), Litecoin (LTC), Cardano (ADA), Solana (SOL), Dogecoin (DOGE), entre outros;

- Código 03: Stablecoins — exemplos: Tether (USDT), Brazilian Digital Token (BRZ), USDC, Binance dólar (BUSD), TrueUSD (TUSD), DAI, Paxos Gold (PAXG), Gemini dólar (GUSD), entre outros;

- Código 10: demais criptoativos que não sejam considerados criptomoedas (payment tokens). São aqueles considerados como security tokens ou utility tokens, NFTs (tokens não fungíveis), Tokens de Precatório (MBPRK03, Tokens de Consorcio (MBCONS02), WIBZ(WBZ), PAX Gold (PAXG) entre outros. Alguns exemplos: Tokens representativos de direitos sobre bens digitais ou físicos, como colecionáveis, obras de arte e imóveis.

- Código 99: outros criptoativos não incluídos nos códigos 1, 2, 3 ou 10. Exemplos: Fan Tokens, Tokens de Precatório, Tokens de Consórcio, Tokens de Crédito de carbono, recebíveis, entre outros.

Importante: tipos de criptoativos diferentes devem constituir itens separados na declaração!

Passo 02: Campo “Discriminação”

No campo “Discriminação” é necessário informar à Receita Federal os detalhes da compra das moedas virtuais: Tipo, quantidade e onde está custodiada (nome da empresa com CNPJ ou custódia própria).

Exemplo: “1,5 Bitcoin (BTC) custodiados na exchange Clear (CNPJ: XX.XXX.XXX/0001-XX)”

Passo 03: Campo “Situação”

Falta apenas informar o valor pago ou custo médio em caso de mais de uma compra ou negociação parcial no campo “Situação” em 31/12.

Atenção: Se você vendeu todas as suas criptomoedas em 2024, o campo “Situação em 31/12” deve ser zerado.

Como funciona a tributação do imposto de renda criptomoeda?

Se você vendeu moedas virtuais, em montante superior a R$35 mil no mês, eventuais lucros estão sujeitos ao imposto de renda sobre ganho de capital, que serão pagos no mês seguinte ao da venda.

Digamos que em março você tenha vendido uma determinada quantidade de criptomoedas e recebeu mais de R$35 mil pela operação. Se houve lucro, você deve pagar imposto de renda incidente sobre ele até o último dia útil de abril.

Como calcular e pagar o IR sobre Criptomoedas?

- Para fazer o pagamento, você deverá preencher o Programa de Apuração dos Ganhos de Capital (GCAP), que deve ser baixado do site da Receita Federal;

- Neste DARF você deve informar nome, telefone, CPF e utilizar o código 4600, que é de imposto sobre ganho de capital na venda de bens;

- Pague o DARF até o último dia útil do mês seguinte ao da venda.

Ganhos mensais até R$ 5 milhões com a venda de moedas virtuais geram uma alíquota do imposto de renda de 15% sobre o lucro.

A alíquota aumenta gradativamente após esse valor:

- 15% (até R$ 5 milhões)

- 17,50% (mais de R$ 5 milhões a R$ 10 milhões);

- 20% (acima de R$ 10 milhões a R $ 30 milhões);

- 22,50% (acima de R$30 milhões).

Durante a elaboração da declaração anual de imposto de renda, para o preenchimento da ficha “Ganhos de Capital”, é possível importar os dados do GCAP.

Ativos comprados no exterior também devem ser declarados?

Devem sim! Mesmo que você tenha comprado alguma moeda virtual por meio de uma exchange (corretora de criptoativos) ou de alguma pessoa no exterior, deve declarar como um bem, igual aos ativos comprados aqui no Brasil (ficha “Bens e Direitos”).

Tributação para quem VENDEU CRIPTOMOEDAS

Se você tinha Criptoativos em 2024 e vendeu a totalidade das criptomoedas e declarou o bem na ficha “Bens e Direitos”, no campo “situação em 31/12”, deve ser zerado. Caso tenha mantido alguma quantidade de Criptos em 2024, informar o custo médio desses ativos.

Invista em criptomoedas na Clear

Se você tem interesse em investir em criptomoedas, a Clear é um excelente ponto de partida.

Você pode começar, por exemplo, entendendo o que são, de fato, as criptos e como investir em ETFs de criptomoedas pela Clear.

Vale ressaltar que os procedimentos de declaração bem como o regime de tributação de ETFs de criptomoedas são diferentes dos procedimentos e regime aplicáveis às criptomoedas analisadas no texto acima.

A negociação de ETFs está sujeita ao pagamento de imposto de renda assim como os demais ativos de renda variável.

E aí, Trader gostou desse conteúdo? Temos certeza que ele vai te auxiliar e muito nessa e nas próximas vezes que você for declarar o IR de Criptomoedas.

Conheça também o combo mais desejado pelos traders, o Combo Trader da Clear: plataforma grátis, corretagem ZERO, inteligência artificial para te auxiliar e salas ao vivo com especialistas. Bora investir com mais ação? 🚀