Se você é ou pretende ser um investidor, deve entender o que é spread.

Afinal, estamos falando sobre uma operação básica no mercado financeiro, que se faz presente, por exemplo, quando você compra e vende uma ação na bolsa de valores.

Ao ler conteúdos sobre finanças ou ao acompanhar o noticiário econômico, é possível que você tenha contato com a palavra “spread”.

Expressões como “spread bid-ask”, por exemplo, são bastante utilizadas no mercado financeiro e, principalmente, no sistema bancário.

Quer entender melhor como esse conceito faz parte da sua vida?

E que tal aprender a usar o spread a seu favor, tomar melhores decisões financeiras e aumentar seus ganhos?

É sobre isso que vamos falar a partir de agora.

Então, siga a leitura!

O que é spread no mercado financeiro?

Spread indica a diferença entre o preço de compra e o de venda de alguma coisa, e é o spread que define o lucro bruto em uma transação financeira.

Esse é um conceito que aparece de forma importante tanto no mercado financeiro quanto no sistema bancário.

Sua função varia de acordo com a aplicação, mas, em linhas gerais, ele aponta o lucro na operação.

Por exemplo, a diferença entre o custo de compra (demanda) e venda (oferta) de um produto é um tipo de spread que interessa a um estabelecimento varejista.

Como funciona o spread?

Como ficou claro até aqui, o spread funciona de forma a definir a diferença de valores e o lucro em uma transação.

Se uma ação na bolsa tem seu preço de venda mais baixo definido em R$ 20 e o preço de compra é de R$ 18, temos um spread de R$ 2.

Essa será a margem de lucro bruta, sem considerar taxas e impostos que se aplicam.

Temos ainda o spread bancário, sobre o qual vamos falar na sequência, mas que segue a mesma lógica de funcionamento.

Nesse caso, as instituições financeiras concedem crédito por uma taxa de juros mais alta que a utilizada na captação de recursos, como quando emitem algum tipo de título no mercado.

A diferença entre as taxas é o spread, que existe para que seja possível pagar os investidores e os custos da operação e ainda ter lucro.

Tipos de spread

Os dois tipos mais conhecidos de spread são aqueles que envolvem ativos financeiros, como as ações, e os spreads bancários, que são fruto da relação entre crédito concedido e tomado.

Vamos entender melhor cada um deles?

No mercado financeiro

Relembrando, no mercado financeiro, o spread pode ser definido como a diferença entre o preço de compra e o preço de venda de uma ação.

Se, no livro de ofertas, o preço de venda mais baixo de uma ação é R$ 20,00 e o preço de compra mais alto é de R$ 15,00, então, o spread desta ação será de R$ 5,00.

O preço de venda mais baixo é conhecido como “ask”, enquanto o preço de compra mais alto é conhecido como “bid.”

Assim, o spread serve para calcular qual a possível taxa de retorno nas operações de compra e venda de ativos diversos.

Nos bancos

Já nos bancos, o spread é a diferença entre o que um banco paga de juros a um investidor e o que ele cobra de juros nos empréstimos.

Assim, se um banco paga 5% de juros ao ano a um investidor e empresta esse dinheiro a 25%, seu spread é de 20 pontos percentuais.

O spread é a principal ferramenta utilizada para definir o lucro dos bancos nas operações realizadas.

Para definir o spread, bancos levam em conta os riscos da operação, como as taxas de inadimplência, a tributação e os demais custos relacionados, além da expectativa de lucro.

Relação do spread nas ações e a liquidez

O spread é um indicador que auxilia o investidor a verificar quais ações possuem maior liquidez na bolsa de valores.

Basicamente, quanto maior a liquidez de um ativo, menor será o spread entre o preço de compra (bid) e o preço de venda (ask).

Nesse contexto, vale lembrar que a liquidez se refere à facilidade de negociação de uma determinada ação.

Se o spread é baixo, é mais fácil para o investidor realizar a venda do papel – algo importante para quem opera no day trade, por exemplo, onde compra e venda ocorrem no mesmo dia.

Mas não confunda liquidez com rentabilidade.

Spread mais altos indicam maiores ganhos na operação, mas ela é mais difícil de se concretizar, o que significa baixa liquidez.

Em caso de dificuldade, empresas podem realizar desdobramentos para aumentar as negociações.

Como calcular o spread financeiro?

Existem duas formas de calcular o spread financeiro: fazendo uso da fórmula aditiva e da fórmula multiplicativa.

Vamos conhecer cada uma delas?

Spread aditivo

O spread aditivo consiste em um cálculo simples da diferença entre a taxa de captação e a de empréstimo, como vimos antes.

Aqui, temos mais um exemplo ilustrativo de como calcular o spread aditivo:

- Taxa de captação: 10% ao ano

- Taxa de empréstimo: 15% ao ano

- Spread = Taxa de empréstimo – Taxa de captação = 15% – 10%= 5%.

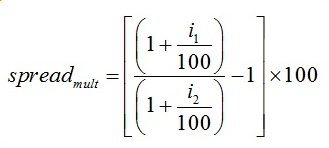

Spread multiplicativo

O spread multiplicativo é a forma mais utilizada para o cálculo do spread, embora seja mais complexa.

Ele leva em conta o deságio entre a taxa praticada e o referencial de custo da operação.

A fórmula do spread multiplicativo é a seguinte:

Não se assuste: essa é uma fórmula para conhecer, mas não necessariamente você vai precisar aplicá-la no dia a dia.

Fatores que podem modificar o spread no mercado financeiro

Quando falamos do mercado financeiro, o fator que mais impacta o spread talvez seja a volatilidade.

Ou seja, as oscilações de preço, que são uma constante em investimentos de renda variável.

Essa volatilidade pode fazer o valor de uma ação disparar ou despencar, por exemplo.

Isso acontece quando há alguma notícia relevante relacionada à empresa detentora da ação ou no lançamento de um indicador importante, como o Payroll, nos Estados Unidos.

Já quando falamos do spread bancário, são cinco os principais fatores que influenciam a sua composição:

- Custo administrativo

- Inadimplência

- Compulsório

- Impostos diretos

- Margem líquida de lucro.

Muitos desses fatores ajudam a explicar por que o Brasil é famoso por ter spreads bancários elevados.

Qual o impacto do spread para o day trader?

A gente já deu pistas em tópicos anteriores, mas vamos deixar bem claro agora.

A verdade é que o spread é um conceito ainda mais importante para os day traders, que são os profissionais que negociam ativos no mesmo dia.

Seus ganhos, geralmente, se dão por volume de negociações.

Assim, ao realizar uma série de operações de compra e venda em um único pregão, pequenas oscilações podem render grandes ganhos.

Spreads baixos, que na prática representam uma diferenças de poucos centavos entre a compra e venda de uma ação, podem não chamar a atenção de investidores que estão na bolsa mirando o longo prazo.

Mas para os day traders, são uma oportunidade de lucrar.

É por isso que esse profissional precisa buscar ativos com alta liquidez, que, como vimos, costumam ter um spread muito menor.

Assim, saber a melhor hora de entrar e sair da posição é fundamental para se ter sucesso ao realizar uma operação no day trade, se aproveitando do spread.

Como ter sucesso ao operar um spread?

Já não é novidade que a volatilidade manifestada pelas oscilações do mercado pode ser uma importante aliada para quem opera o spread bid-ask.

Esses momentos podem ser pontuais ou fases mais prolongadas, mas ambos oferecem boas oportunidades.

O segredo é estar atento aos noticiários e dominar os fundamentos de análise de uma ação.

Existem, basicamente, dois tipos de análise: a técnica e a fundamentalista.

A primeira é a mais utilizada por traders de curto prazo e foca em gráficos e tendências.

É muito importante estudar o comportamento de uma ação para tomar decisões mais inteligentes e se beneficiar do spread.

Spread para trader: como ter lucro?

O trader é o principal especulador do mercado, por isso, é fundamental para ele saber a hora certa de entrar e sair de sua posição.

Como acabamos de destacar, o lucro depende da sua capacidade de análise.

Além disso, considere ainda a importância de contar com boas plataformas para trade – algo que você encontra na Clear.

Se ainda não tem uma conta na corretora, abra agora e aproveite as vantagens de investir com corretagem zero.

Com conhecimento, capacidade analítica e boas ferramentas, só resta ao trader tomar as decisões certas diante de uma oportunidade no mercado.

Market makers e o spread: qual a relação?

O market maker, ou formador de mercado, é uma figura fundamental para trazer liquidez aos ativos negociados em bolsa.

A função do market maker é manter ofertas de compra e venda de um ativo, elevando a sua chance de negociação.

Também estabelece o preço máximo e mínimo para se comprar e vender um ativo com ele.

O papel de formador de mercado costuma ser exercido por bancos, por corretoras de valores e por instituições financeiras contratadas pela bolsa.

Como vimos, quanto maior for a liquidez de um ativo, menor é o seu spread.

Assim, os market makers mantêm o spread baixo, fazendo com que determinados ativos se tornem atrativos para a realização de operações.

Eles ajudam não apenas os traders, como também os investidores de longo prazo, pois permitem a redução de custos nas operações de compra e venda.

Spread: panorama no Brasil e no mundo

Falando mais especificamente do spread bancário, mais uma vez, este é um tema polêmico.

Não raro você vê no noticiário reportagens dando conta de que temos um dos spreads bancários mais altos do mundo.

De fato, isso se comprova com números.

Basta lembrar um estudo do Banco Mundial, que trouxe um mapa de spreads bancários. Veja alguns percentuais apurados pela instituição:

- Madagascar: 45%

- Brasil: 39,6%

- Argentina: 6,9%

- Alemanha: 5,5%

- México: 3,4%

- Austrália: 3,2%

- África do Sul: 3,2%

- China: 2,8%

- Canadá: 2,6%

- Itália: 2,3%

- Japão: 0,7%.

Os dados mostram uma realidade incontestável: nosso spread bancário é, de fato, muito alto.

Significa que a taxa que os bancos pagam a investidores fica muito abaixo daquela que cobram por seus empréstimos.

Como foi reforçado por um relatório do Senado Federal, podemos observar que o Brasil está atrás apenas de Madagascar na lista dos maiores spreads do planeta.

Em termos de América Latina, o spread bancário do Brasil destoa de todos os seus vizinhos – o que reforça a dificuldade do consumidor de recuperar o dinheiro emprestado.

Segundo dados do Banco Mundial, por aqui, apenas US$ 0,13 são recuperados de cada US$ 1 emprestado.

Para efeito de comparação, a média mundial está em US$ 0,34 por US$ 1.

Essa baixa recuperação de crédito impacta diretamente nos custos administrativos dos bancos, que é um dos componentes do spread.

3 curiosidades sobre spread no mercado financeiro e bancário

Antes de finalizar este conteúdo, vamos ver algumas curiosidades sobre o spread:

- Quase três quartos do spread bancário brasileiro são compostos por inadimplência (39,95%) e pelo lucro dos bancos (34,02%);

- O alto spread é uma das razões que torna o setor bancário um dos mais lucrativos do país. Quem é acionista de um bancos está, de certa forma, recebendo parte do spread de volta na forma de dividendos

- Nada menos que cinco impostos incidem sobre o spread bancário: Imposto de Renda (IR), Imposto sobre Operação Financeira (IOF), Programa de Integração Social (PIS), Contribuição para o Financiamento da Seguridade Social (COFINS) e a Contribuição Social sobre o Lucro Líquido (CSLL).

Saiba mais sobre o mercado financeiro

Seguir atualizado e bem informado é um requisito para investir bem.

Estar neste conteúdo é um sinal de que você quer seguir por esse caminho e, assim, tomar as melhores decisões de investimento.

Ficamos felizes em saber do seu interesse pela educação financeira. Por isso, recomendamos mais estes conteúdos do blog da Clear:

- Mercado de opções para iniciantes: entenda o que é e como funciona

- Cotação do dólar: como isso influencia o mercado financeiro?

- Follow On: o que é e como funciona a oferta de novas ações na bolsa

Aproveite para conferir vídeos com dicas e análises que são publicados no canal da Clear no YouTube.

É informação de qualidade para você investir cada vez melhor.

Conclusão

O spread possui uma importância fundamental para o sistema financeiro, especialmente na questão de formação de preços.

Traders e especuladores dependem do spread para determinar seus passos na bolsa de valores.

Além disso, o spread também determina o custo do crédito em um país, algo fundamental na hora de direcionar investimentos.

Saber calcular e avaliar o spread é uma excelente estratégia para conseguir potencializar seus ganhos no longo prazo.

Então, use as informações deste conteúdo para evoluir em seus investimentos.